Здравствуйте, уважаемые читатели InvestMany.ru. В данной статье я продолжаю тему срочного рынка, где более подробно в примерах будет рассказано о марже на FORTS, какие виды маржи встречаются и как происходит её расчёт.

Содержание статьи:

Главный принцип залогового кредитования — суммарная стоимость открытых сделок должна превышать начальную и минимальную маржу.

Торгуя на срочном (фьючерсном) рынке, трейдер не становится обладателем актива, это ключевое отличие от сделок, например, с акциями. Распоряжение инструментом происходит на основе залога или маржи — то есть гарантийного обеспечения (ГО), которое становится гарантией выплаты при возможном убытке трейдера.

Виды залога (маржи) в мировой практике

Начальная маржа — сумма, определенная биржей, которая служит обеспечением сделок в день открытия. Ее размер зависит от волатильности базового актива и размера контракта. Она может меняться, обычно биржа извещает о новых требованиях за сутки. Когда совокупный результат открытых позиций ниже начальной маржи открыть новые сделки не получится.

Поддерживающая маржа — сумма, определенная биржей, необходимая для поддержания открытого контракта, который переносится на следующую сессию. Величина залога рассчитывается как % от начальной маржи и изменяется соответственно ему.

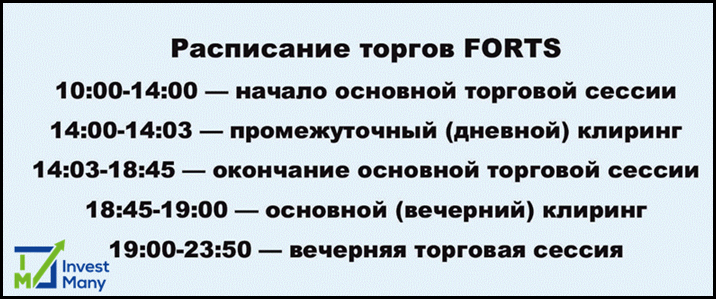

Биржа оценивает и пересчитывает маржу для позиции трейдера раз в день, в момент клиринга.

Многие игроки не готовы рисковать, перенося позицию через выходные и даже на следующий день и занимаются исключительно внутридневной торговлей. Таким участникам биржа предоставляет льготные условия — пониженный залог, действующий только от открытия и до закрытия сессии. Этот подход возможен благодаря техническому обеспечению постоянно отслеживать и контролировать позиции, в том числе и ликвидировать ставшие рискованными, так как брокер должен обеспечить маржу по совокупности всех открытых позиций к моменту клиринга.

Дневная маржа — сумма для поддержания открытой позиции в пределах дневной сессии. Условия предоставления залога определяет конкретный брокер. Величина дневного залога может превышать биржевой, а время действия может быть меньше полного времени сессии.

Зарабатывая на внутридневной марже, трейдеры обязаны самостоятельно следить за состоянием позиций и ликвидировать необеспеченные в течение сессии и перед клирингом. В противном случае это в принудительном порядке выполнит брокер, иными словами состоится обнуление залога или наступит маржин-колл.

Минимальная маржа — выражена суммой умножения цены актива на его минимальную ставку риска. Для нескольких открытых позиций аналогичные результаты складываются.

Формулы для расчета начальной и минимальной маржи по одному активу:

- Начальная маржа = количество ликвидных ЦБ*цена последней сделки*начальная ставка риска;

- Минимальная маржа = количество ликвидных ЦБ*цена последней сделки*минимальная ставка риска.

Начальная и минимальная ставки риска определены для каждой ликвидной ценной бумаги базовыми ставками риска Национального клирингового центра. Из Указания Банка России от 18.04.2014 №3234-У брокер вправе превышать ставки риска.

-

Если результат действующих сделок становится ниже минимального залога, брокер закроет позиции в любое время до клиринга;

-

Когда трейдер выставляет заявку на открытие, программы брокерской системы рассчитают минимальный и начальный залог. Если сумма окажется недостаточной, то заявка аннулируется.

Вариационная маржа — убыток или прибыль открытой позиции, который подсчитывается для каждой открытой сделки. Переоценка клиентских сделок с одновременным списанием или зачислением вариационного залога происходит во время клиринга.

Расчеты на рынке FORTS в формулах и примерах

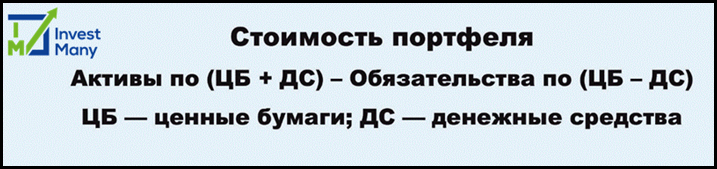

На рынке спот (акций) при открытии позиции с клиентского счета трейдера списываются средства, а на депозитный счет вносятся ценные бумаги. В дальнейшем, как бы рыночные цены не изменялись, переоценки открытой позиции не происходит. То есть акции, потерявшие 10% стоимости или выросшие на 20% учитываются на счете-депо по стоимости их приобретения. Только после закрытия сделки трейдер зафиксирует прибыль или убыток.

В торговле фьючерсами переоценка открытой позиции происходит постоянно. Это необходимо для контроля рисков. Соответственно, на клиентский счет зачисляется или списывается вариационный залог.

Вариационная маржа одного фьючерсного контракта рассчитывается как разница между текущей ценой фьючерса и ценой последнего клиринга. Рассмотрим это на примере…

1. Дано:

- цена фьючерса 40 тыс. рублей;

- начальная маржа — 10%;

- на счету трейдера находится 7 тыс. рублей.

При покупке 1 контракта будет заблокировано 4 тыс. рублей, а свободными останутся 3 тыс. рублей.

2. Промежуточный клиринг:

- пусть стоимость контракта упала до 38 тыс. рублей.

Вариационный залог: 38000-40000 = -2000, этот результат спишется со счета и для подстраховки у трейдера остается 1 тыс. рублей.

3. Основной клиринг:

- пусть к этому моменту контракт вырос в цене и стоит 41 тыс. рублей.

Вариационный залог: 41000-38000 = 3 тыс. рублей, этот результат зачислится на клиентский счет и у трейдера будет 4 тыс. рублей.

4. Закрытие сделки:

пусть спустя некоторое время контракт потеряет в стоимости 0,5 тыс. и его цена составит 40,5 тыс. рублей. В этот момент трейдер решит закрыть сделку.

Продажа фьючерсного контракта:

Вариационная маржа закрытия = текущая цена (40,5) – цена открытия (41) = -0,5 тыс. рублей.

На клиентский счет, где по результатам последнего клиринга есть 4 тыс. рублей вернется залог + (4 тыс.) + вариационная маржа на момент закрытия сделки (-0,5) тыс. = 7,5 тыс. рублей

Финансовый результат сделки составит 500 рублей.

Для внутридневной торговли на российском срочном рынке, рекомендуется держать на счету сумму не менее чем в 2 раза превышающую начальную маржу.

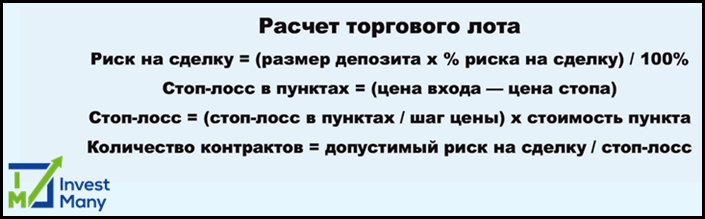

Как рассчитать торговый лот для депозита

Расчет полезен для портфельного трейдинга, с диверсификацией рисков. Этот традиционный подход предусматривает риск 2-5% от депозита на 1 сделку и распределение суммы депозита между минимально связанными рыночными инструментами.

Вначале следует определиться что такое шаг цены и его стоимость:

-

1 тик, это минимальное изменение цены;

-

шаг цены, это величина, на которую цена меняется за 1 тик;

-

1 тик может быть равен 1, 10, 25 или другой величине;

-

когда у контракта стоимостью 20050 минимальный шаг равен 1, то увеличиваясь на 1 тик стоимость последовательно составит 20051, 20052, 20053…;

-

если минимальный шаг 10, меняться стоимость контракта будет 20060, 20070, 20080…

-

если минимальный шаг 25, то последовательность станет 20075, 20100, 20125…

Стоимость шага — (минимальное изменение цены) х (стоимость шага цены):

-

если минимальный шаг стоит 10 рублей, то при изменении котировок с каждым тиком будет фиксироваться плавающая прибыль или убыток в 10 руб;

-

если минимальный шаг стоит 25 рублей, то соответствующие изменения составят 25 рублей с каждым тиком.

Пусть контракт при открытии стоил 20050, минимальный шаг 10, его стоимость 50. Тогда с каждым тиком вверх цена будет меняться: 20060, 20070, 20080…, а трейдер будет наблюдать увеличение счета на 50, 100, 150… Или наоборот, если цена движется против прогноза.

1. Дано (в рублях):

-

размер депозита = 50 000;

-

риск на сделку = 3% от депозита (величину определяет трейдер);

-

ценовой шаг — 10;

-

стоимость ценового шага —11;

-

цена открытия — 102000 пункта;

-

цена стопа — 101300 пункта.

2. Расчет:

-

50000 х 3%)/100% = 1500 — риск в рублях на сделку;

-

102000 – 101300 = 700 — стоп в пунктах;

-

(700/10) х 11 = 770 рублей — стоп в рублях;

-

1500/770 = 1,948, можно округлить до целого числа контрактов 2 лота — придется на 1 сделку в соответствии с заявленным риском.

Актуальные цифры для каждого фьючерса приведены в спецификации контракта у брокера. Дополнительно, в реальной торговле нужно учитывать сбор за регистрацию сделки, за ее исполнение и налоги, которые бывают не только с прибыли, например НДС.

Конфиденциальность гарантирована

Конфиденциальность гарантирована